به گزارش پایگاه 598 به نقل از مسیر آنلاین، ایالات متحده که با قدرت خلق پول بانکها تا مرز 14 در ضریب فزاینده در سال 2007 رسیده بود با یک چرخش اساسی نسبت به کاهش خلق پول توسط بانکها اقدام و به ازای آن برای تزریق نقدینگی هدایت شده به بخشهای پایه ای اقتصاد خود، پایه پولی خود را از 713 به رقم 2674 میلیارد دلار رساند؛ این در حالی بود که بموازات این راهکار، ضریب فزاینده تا عدد 4.8 کاهش یافت.

تفاوت تزریق نقدینگی توسط بانک مرکزی و بانکها در این نکته نهفته است که بانکها با تزریق منابع خود به غیر از بخشهای تولیدی باعث عدم استفاده بهینه از منابع شده و بیشتر تسهیلات بانکها روی بخشهای بازرگانی و سوداگرانه متمرکز می شود اما رشد پایه پولی توسط بانک مرکزی و تزریق نقدینگی به زیرساختهای اقتصادی باعث رشد و شکوفایی تولید می شود.

در حال حاضر ضریب فزاینده ایجاد شده توسط بانکها در ایران به مرز 6 نزدیک شده در حالیکه در ایالات متحده با تمام وسعت اقتصادی خود این رقم از 14 به 4 کاهش یافته است.

به گزارش مسیرآنلاین حسین درودیان در سایت موسسه مطالعات و تحقیقات مبین می نویسد:

تحولات چند سال اخیر در پایه پولی و رشد نقدینگی در ایالات متحده از جنبههای مختلف در تاریخ پولی ایالات متحده بی سابقه بوده و استفادههایمتفاوت و مؤثر از ابزار پول در مواجهه با چالشهای بخش حقیقی اقتصاد را نمایان میسازد. برای طرح مسئله ابتدا به روند پایۀ پولی و رشد نقدینگی در ایالات متحده آمریکا توجه کنید.

پایه پولی

جدول ۱ روند تغییرات پایه پولی در اقتصاد ایالات متحده را نشان میدهد؛ ارقام جدول، نشان دهنده رشد بالا و نامتعارف پایه پولی در سالهای اخیر(از سال ۲۰۰۷) است. پایه پولی در ایالات متحده تنها در سال ۲۰۰۸ نسبت به سال قبل بیش از دو برابر شد! حجم پایه پولی در سال ۲۰۱۱ نیز نسبت به سال ۲۰۰۷ بالغ بر ۳٫۳ برابر گردید. چنین جهشی در پایه پولی مطابق پیش بینی نظریههای مرسوم اقتصادی و قواعد پولی موجود در اقتصادهای امروزی، خطر افزایش شدید و رشد انفجاری نقدینگی و به تبع آن فشارهای تورمیرا به وجود میآورد. اما داستان از قرار دیگری است.

نقدینگی

در کمال تعجب، میزان نقدینگی در سال ۲۰۱۱ نسبت به ۲۰۰۷ فقط ۱۳ درصد رشد کرده است! در حقیقت، رشد شدید پایه پولی به دلیل سقوط در ضریب فزاینده پولی، موجب شده که رشد نقدینگی در اقتصاد آمریکا بسیار ملایم بوده و خبری از فشارهای تورمیدر میان نباشد. جدول زیر این تحول را نشان داده است.

اما چگونه چنین تحولاتی در اقتصاد ایالات متحده رخ داده است؟ علل و عوامل بروز این رخداد نامتعارف چیست؟ در ادامه به توضیح این مطلب خواهیم پرداخت.

تحلیل ترکیب داراییها و بدهیهای فدرال رزرو

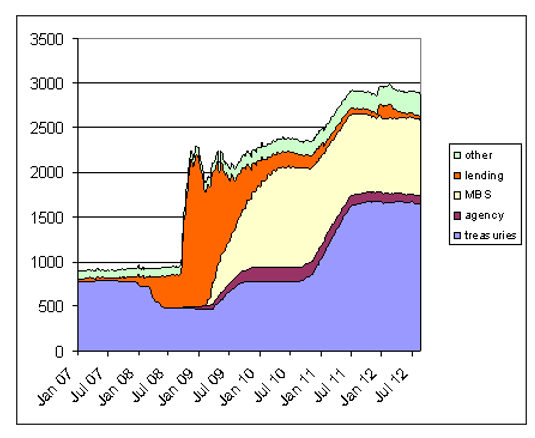

شکل زیر ترکیب داراییهای فدرالرزرو (بانک مرکزی آمریکا) را در طی سالهای اخیر نشان میدهد.

که در آن منظور از Treasuries میزان اوراق قرضه خزانهداری ، Agency اوراق قرضه آژانس فدرال، MBSاوراق بهادار منتشر شده به پشتوانه وامهای رهنی، Lending وامهای اعطا شده به مؤسسات، و Otherنیز شامل موجودی طلا، اسکناس، حق برداشت مخصوص و دیگر داراییهای بانک مرکزی است. در حقیقت این عناصر، همان عوامل دخیل در منابع پایه پولی هستند که رشد پایه پولی از محل خرید و نگهداری این داراییها ناشی میشود. در یک تعبیر پرکاربرد، این عوامل همان «پشتوانه پول» در اقتصاد محسوب میشوند. اما تحولات در این داراییها که موجب جهش پایه پولی شد چگونه اتفاق افتاد؟

همانطور که در شکل قابل مشاهده است، تا پیش از سال ۲۰۰۸ وضعیت پایه پولی در ایالات متحده روندی باثبات داشت. عمده منابع و داراییهای بانک مرکزی، شامل اوراق قرضه خزانهداری (قسمت بنفش رنگ) بوده که بیانگر نقش و جایگاه خرید اوراق قرضه دولتی در اعمال سیاست پولی (عملیات بازار باز) در این کشور است. این مسئله موضوعی شناخته شده بوده است که تزریق پایه پولی در اقتصاد آمریکا عمدتاً از طریق خرید اوراق قرضه منتشر شده توسط دولت (وامگیری دولت از عموم) بوده و بانک مرکزی در اعمال سیاست پولی خود از ابزار خرید و فروش اوراق خزانهداری استفاده میکرده است. وزن سایر داراییها تا پیش از سال ۲۰۰۷ قابل مقایسه با میزان نگهداری اوراق قرضه خزانهداری نیست.

اما از سال ۲۰۰۸ تغییرات بی سابقهای در ترکیب داراییهای فدرال رزرو رخ میدهد. بواسطه بروز بحران مالی بانک مرکزی سر کیسه پول پرقدرت را شل کرده و به مؤسسات اقتصادی بحرانزده وامهای اضطراری میدهد. از سال ۲۰۰۹ به این سو، منبع جدیدی برای پایۀ پولی خودنمایی میکند که رشدی حیرت آور دارد: «اوراق بهادار به پشتوانه وامهای رهنی- MBS». در عین حال میزان خرید اوراق قرضه خزانهداری (وامدهی غیرمستقیم بانک مرکزی به دولت) نیز در حال رشد مشاهده میشود. رشد خرید و نگهداری اوراق قرضه دولتی به تأمین مالی طرحهای دولت فدرال در نجات مالی مؤسسات بحران زده، و رشد سهم MBS نیز به خرید اوراق بهادار منتشر شده به وسیله مؤسسات اعطا کننده وامهای رهنی بازمیگردد. در حقیقت در شرایطی که اوراق بهادار مبتنی بر وامهای رهنی به واسطه سقوط قیمت مسکن و نکول وامها ارزش خود را به شدت از دست داده بودند، بانک مرکزی با استفاده از پول پرقدرت اقدام به خرید وسیع این اوراق جهت کمک به مؤسسات صادرکننده، جلوگیری از زیان بیشتر صاحبان و نگهدارندگان این اوراق و ممانعت از سقوط بیشتر شاخصهای مالی کرد.

اما سؤالی که در اینجا بیش از هر چیز ذهن را به خود مشغول میسازد این است که این رشد افسار گسیخته در پایه پولی و رها کردن بند پول پرقدرت توسط فدرال رزرو چگونه موجب رشد جهشی نقدینگی نشد؟ در حقیقت پولی که از منابع توضیح داده شده در بالا به اقتصاد تزریق شد، کجا رفت؟ پاسخ به این سؤال نیازمند بررسی «مصارف پایه پولی» یا همان تعهدات (بدهیهای) بانک مرکزی است.

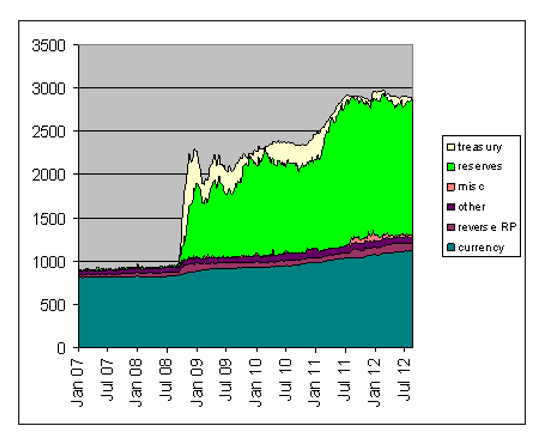

شکل زیر تعهدات بانک مرکزی ایالات متحده را نشان میدهد. به لحاظ حسابداری ارقام نمودار قبل باید با نمودار زیر متناسب باشند، چرا که این دو شکل در حقیقت دو طرف ترازنامه بانک مرکزی محسوب میشوند. منابع پایه پولی (که در داراییهای بانک مرکزی خود را نشان میدهد) از عواملی حکایت میکند که پایه پولی به پشتوانه خرید و نگهداری آنها رشد کرده؛ و مصارف پایه پولی (که در بدهیهای بانک مرکزی متجلی میشود) حاکی از آن است که پول پرقدرت ایجاد شده به کدام مصرف رسیده و در کجا قرار گرفته است.

در توضیح اجزای تعهدات بانک مرکزی در نمودار فوق باید گفت منظور از Treasury حسابهای خزانهداری نزد بانک مرکزی (پول نگهداری شده توسط خزانهداری نزد بانک مرکزی)، reserves شامل انواع سپردههای بانکها نزد بانک مرکزی، و Currency نیز اسکناس در جریان است. (بقیه اجزا به دلیل اهمیت کم مورد اشاره قرار نگرفته است)

همانطور که مشاهده میشود، همواره یک بدهی مهم و کلیدی بانک مرکزی، اسکناس منتشر شده و در دست عموم است که رشدی ملایم و روندی رو به صعود دارد. لذا بدیهی است که این جزء نمیتواند توضیحدهندۀ نوسانات چشمگیر در پایه پولی باشد. اما نکته اصلی و متمایز کننده در شکل فوق، رشد انفجاری و بی سابقه ذخایر (سپردههای بانکها نزد بانک مرکزی) است. در حقیقت، پول در پاسخ به سؤال قبل مبنی بر اینکه پول پرقدرت منتشر شده توسط بانک مرکزی که به اقتصاد تزریق شد، به کجا رفته است، باید پاسخ داد: «این پول پرقدرت از سوی بانکها نزد بانک مرکزی نگهداری میشود». بانک مرکزی وقتی اقدام به خرید دارایی میکند، پول آن را به حساب فرد در بانک واریز میکند یا به عبارت دیگر بانکی که فرد در آن صاحب حساب است، از بانک مرکزی طلبکار میشود؛ این در حالی است که فرد دارنده حساب نیز از بانکِ خود طلبکار است (توجه کنید به ماهیت پول که چیزی جز بدهی نیست). البته بانکها میتوانند ذخایر خود را از بانک مرکزی فراخوانده و با شروع به وامدهی عملیات خلق پول را آغاز کنند، همانطور که ممکن است دارنده حساب نیز پول خود را از بانک مطالبه کند (که البته با توجه به شکل پول کنونی که عمدتاً سپردههای قابل برداشت بانکی و نه اسکناس است، نوعاً برداشت وسیعی به صورت نقد از بانکها توسط مردم صورت نمیگیرد). نگهداری این پول نزد بانک مرکزی نیز انتخابی بوده که بانکها انجام دادهاند. پس پولی که توسط بانک مرکزی ایجاد شد و او بواسطه آن اقدام به خرید داراییهای مالی و اعطای وام با هدف نجات اقتصاد کرد، از سوی عموم مردم نزد بانکها و از سوی بانکها نزد بانک مرکزی نگهداشته شده است. این نکته کلید فهم علت عدم رشد نقدینگی (افت ضریب فزاینده) علیرغم رشد شدید پایه پولی در آمریکا بوده است که اقتصاد این کشور را علیرغم رشد جهشی در پول پرقدرت، از آسیبهای رشد مضاعف نقدینگی و تورم – دست کم فعلاً- مصون داشته است.

حالا باید پرسید چرا بانکها ذخایر خود را برای شروع عملیات وامدهی از بانک مرکزی فرا نخوانده و آن را نزد بانک مرکزی گذاشتهاند؟

پاسخ این سؤال این است که علت این موضوع عبارت است از «اعطای بهره از سوی بانک مرکزی به ذخایر (سپردههای) بانکها نزد بانک مرکزی». ذخایر یا همان سپردههای بانکها نزد بانک مرکزی، اصولاً سپردههایی بدون بهره است که حسب قانون بانکها ملزم به نگهداری آن هستند. این سپردهها یا سپردههای قانونی هستند (که بانکها موظفاند درصدی از ارزش سپردههای خود را نزد بانک مرکزی نگه دارند) یا سپردههای دیداری؛ که بانکها موظفاند برای تسویه حسابها و کلرینگ بین بانکی نزد بانک مرکزی داشته باشند. مشاهده ناحیه سبز رنگ مربوط به ذخایر پیش از سال ۲۰۰۸ نشان میدهد که رقم این سپردهها بسیار جزئی بوده است. این حقیقت متناسب است با رقم بالای ضریب فزاینده پولی؛ زیرا ضریب فزاینده پولی با ذخایر نگهداری شده از سوی بانکها نزد بانک مرکزی رابطه عکس دارد به این معنا که نگهداری بیشتر پول از سوی بانکها نزد بانک مرکزی از قدرت آنها در اعطای وام بصورت مضاعف یا همان عمالیات وامدهی مجدد (Re-Lending) که منجر به خلق پول میشود، میکاهد. لذا اعطای بهره از سوی بانک مرکزی به ذخایر بانکی تا اندازه زیادی موجب قطع رابطه بین رشد پایه پولی و رشد نقدینگی گردید.

نتیجهگیری

خلاصه ماجرای مورد بحث و هسته سخت آن چنین بوده است: «تزریق پایه پولی جهت خرید داراییهای مالی از سوی بانک مرکزی، توأم با اعطای بهره به ذخایر بانکها نزد بانک مرکزی جهت بازگشت پول پرقدرت به بانک مرکزی». این سیاست به عنوان سیاستی ابداعی و نوآورانه توانست تا حد زیادی آثار و پیامدهای بحران مالی را فرونشاند. این موضوع یکی از توانهای نهاد پول در مدیریت اقتصادی و اثربخشی بر بخش حقیقی اقتصاد را نمایان میکند. به هر حال، مشخص نیست چه سیاستی از سوی بانک مرکزی آمریکا برای تعامل دراز مدت با این منابع پولی ایجاد شده، اتخاذ خواهد شد؛ زیرا به هر حال با رونق اقتصاد و افزایش تمایل به وامگیری، ممکن است بانکها رو به استفاده از ذخایر خود و خارج کردن آنها از بانک مرکزی کنند که آثار تورمیجدی به دنبال خواهد داشت. آیا بانک مرکزی در نظر دارد با افزایش پیوسته و مجدد نرخ بهره روی ذخایر، بانکها را از این تصمیم منصرف سازد؟ یا در انتظار است که با بهبود در شرایط اقتصادی و رونق دوباره معاملات، مجدداً داراییهای مالی خریداری شده را به فروش رسانده و پول پرقدرت ایجاد شده را از اقتصاد خارج کند؟ شاید هم نوآوری دیگری در کار باشد. مشاهده و تحلیل نمودارهای و جداول فوق در چند سال آینده پاسخ این سؤال را روشن خواهد کرد.