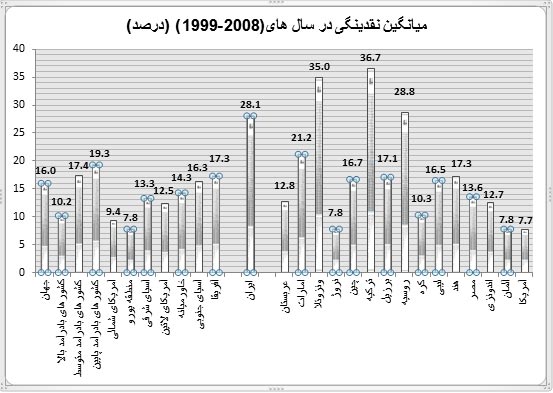

به گزارش 598 به نقل از تراز، ویژگی بارز روند نرخ رشد حجم پول در اقتصاد

ایران این است که نرخ آن از یک طرف عمدتا بسیار فراتر از نرخ رشد اقتصادی

بوده و از طرف دیگر بسیار بی ثبات و پرنوسان ظاهر شده است.اما برای اثبات

این ادعا بهتر است تا جهت درک بهتر میزان رشدحجم پول در اقتصاد ایران

،آمار مذکور با آمارهای جهانی مقایسه شود تا مشخص شود این ادعاها تا چه حد

دقیق ،کارشناسی و مستند است.نرخ رشد متوسط حجم پول در دهه اخیر

۲۰۰۸-۱۹۹۹میلادی در ایران و مجموعه ای از کشورهای منتخب و گروه کشورها در

نمودار مذکور نشان داده شده است.

همان طور که در نمودار ملاحظه می

شود ،متوسط نرخ رشد حجم پول در ایران از متوسط اغلب گروه کشورها بیشتربوده

است.در حالی که متوسط نرخ رشد حجم پول در دهه اخیر در جهان برابر ۱۶

درصد،در کشورهای با درآمد بالا۲/۱۰ درصد،کشورهای با درآمد متوسط

۴/۱۷درصد،منطقه یورو ۸/۷درصد،آسیای شرقی ۳/۱۳درصد،امریکای لاتین

۵/۱۲درصد،خاورمیانه ۳/۱۴درصد،آسیای جنوبی ۳/۱۶درصد وآفریقا ۳/۱۷درصد

بوده،متوسط نرخ رشدحجم پول در همین دوره زمانی در ایران ۱/۲۸درصد بوده

است.نرخ رشد حجم پول در ایران از تمام کشورهای منتخب ،به جز سه کشور روسیه

۸/۳۸،ترکیه۷/۳۶ و ونزوئلا ۳۵ درصد ،بالاتر بوده است.بنابراین مقایسه نرخ

رشد حجم پول در دهه اخیر در ایران و سایر کشورها به خوبی نشان می دهد که

حجم پول در اقتصاد ایران نرخ رشد بسیار بالایی داشته است.

در هرحال

صعود نرخ رشد نقدینگی می تواند پیامدهای نگران کننده ای برای اقتصاد کشور

دربرداشته است.به عنوان مثال پیامد اولیه اوج گیری مجدد رشد نقدینگی در سال

۹۱،اثرات افزایشی آن بر نرخ تورم در سال ۹۲ است،که با توجه به وضعیت نرخ

تورم ،می تواند چالش آفرین باشد.درعین حال افزایش نرخ رشد نقدینگی به سطوح

فراتر از ۳۰ درصد می تواند بر ثبات بازارهای مالی و دارایی بیفزاید.براین

اساس کنترل مجدد رشد نقدینگی ،سیاستی گریز ناپذیر است که ازمسیر کنترل رشد

پایه پولی به ویژه کنترل بدهی بانکها به بانک مرکزی قابل دستیابی است.

در عین حال اجرای طرح هایی مانند پیش فروش سکه و انتشار اوراق مشارکت نیز می تواند ابزارهایی برای کنترل نقدینگی باشد.